· 2015年,國內光伏系統裝機量達到18.6GW,但其中4.5GW系統來不及于年內并網,將會被帶入下一年。

· 同年國內逆變器出貨量創歷史最高記錄,達22.8GW。IHS分析,其中有7.5GW逆變器是替代故障機和為了630搶裝而提前備貨的。所有已出貨的逆變器都將被安裝到現場,但由于“搶跑”現象的存在,不能確保所有已裝系統都能并入電網。

· 從用戶對逆變器的需求角度看,產品類型構成正迅速改變。2015年,隨著三相抵功率逆變器(<99kW的逆變器,典型功率為30kW-50kW不等)在地面電站應用的增加,這類逆變器已成為出貨量第二大的逆變器類型。

· 2015年,國內逆變器市場集中度進一步提高。排名前六的供應商,華為、陽光、特變、上能、正泰和科士達,貢獻了95%的市場份額。

未來預測與分析

國家能源局公布2015年共有15.1GW新增并網光伏系統。但IHS調研發現,由于從裝機完成到并網有數月的等待期,相當數量的光伏電站不能在2015年內并網。國家能源局公布的并網數字不能真實地反應實際完成裝機的光伏電站數量。

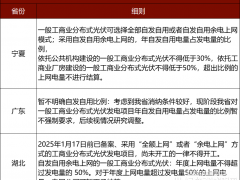

在2015年,電站裝機完成、等待并網的現象尤為突出。實際上,嚴重的限電和630并網最后期限的存在,2016年下半年,部分集成商已在考慮將寧夏的GW級電站重新選址,可能會改建到鄰近省份。

2016-2020年間,隨著政府導向的變化,IHS預計中國光伏電站市場將從純粹的地面電站壟斷格局逐步演變為傳統地面(含領跑者計劃)、商業(含分布式電站)和屋頂(含分布式電站和光伏扶貧)并存的局面;同期三相低功率逆變器和組串式逆變器的出貨量也會有更大幅度的增長。

下圖為IHS的2016-2020年國內按類型的光伏逆變器出貨量預測:

· 同年國內逆變器出貨量創歷史最高記錄,達22.8GW。IHS分析,其中有7.5GW逆變器是替代故障機和為了630搶裝而提前備貨的。所有已出貨的逆變器都將被安裝到現場,但由于“搶跑”現象的存在,不能確保所有已裝系統都能并入電網。

· 從用戶對逆變器的需求角度看,產品類型構成正迅速改變。2015年,隨著三相抵功率逆變器(<99kW的逆變器,典型功率為30kW-50kW不等)在地面電站應用的增加,這類逆變器已成為出貨量第二大的逆變器類型。

· 2015年,國內逆變器市場集中度進一步提高。排名前六的供應商,華為、陽光、特變、上能、正泰和科士達,貢獻了95%的市場份額。

未來預測與分析

國家能源局公布2015年共有15.1GW新增并網光伏系統。但IHS調研發現,由于從裝機完成到并網有數月的等待期,相當數量的光伏電站不能在2015年內并網。國家能源局公布的并網數字不能真實地反應實際完成裝機的光伏電站數量。

在2015年,電站裝機完成、等待并網的現象尤為突出。實際上,嚴重的限電和630并網最后期限的存在,2016年下半年,部分集成商已在考慮將寧夏的GW級電站重新選址,可能會改建到鄰近省份。

2016-2020年間,隨著政府導向的變化,IHS預計中國光伏電站市場將從純粹的地面電站壟斷格局逐步演變為傳統地面(含領跑者計劃)、商業(含分布式電站)和屋頂(含分布式電站和光伏扶貧)并存的局面;同期三相低功率逆變器和組串式逆變器的出貨量也會有更大幅度的增長。

下圖為IHS的2016-2020年國內按類型的光伏逆變器出貨量預測:

微信客服

微信客服 微信公眾號

微信公眾號

0 條