硅料價格

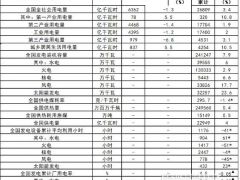

本周硅料價格因簽單較少暫時持穩,近期并無新發貨,暫時價格維持上期水平。國產塊料前期現貨執行價格,約落在每公斤 38-42 元人民幣范圍,主流廠家交付價格落在每公斤 40-42 元人民幣、二三線廠家則約落在每公斤 39-40 元人民幣。國產顆粒硅當期交付以主流廠家供貨為主,價位落在每公斤 37-39 元人民幣。而近月以來美國政策波動頻繁,影響海外硅料廠家發貨,受波動影響,制造環節觀望情緒增高,下游生產廠家部分出現暫緩拿貨的跡象,整體均價重心略微下移至每公斤 19 美元的水平。

須注意自上周開始廠家近期報價已開始下滑,致密料報價來到每公斤 40-42 元人民幣的水平,然而拉晶廠家要價洽談約每公斤 37-39 元人民幣不等的價格。

價格下移因素主要在于下游需求開始退坡,而拉晶廠家在手硅料庫存仍有一定的量體,整體能支撐 1-1.5 個月的生產水平,因此與上周相同,短期四至五月拉晶廠家策略將以消化在手庫存為主、增加自身談判籌碼,考慮部分中小拉晶廠家并無太多囤貨可用,四月底或將有小量簽單落定,大宗成交仍需端看大型廠家博弈,廠家博弈之間須觀察買賣雙方的需求,暫時拉晶環節五月產量尚無下修,博弈落定恐須等至五月上旬。因此對于硅料廠家策略仍主要以穩定價格為主,四月硅料廠家提產有限,部分廠家響應壓產,整體維持與三月相同的排產水平。但須要注意在搶裝過后,需求下滑之下,剛好迎來豐水期,硅料廠家龍頭廠家的動作將至關重要。

硅片價格

隨著終端需求節點快速下滑,硅片市場價格在電池片的領跌下快速下行,多規格價格部位松動,市場氛圍慘淡。

本周買賣雙方企業仍在密集博弈,大廠持續透過暫緩拿貨以商談更低價格。市場價格如預期般觸及上周提及價格水平,甚至往更低價格執行。183N 每片 1.2 元、210RN 每片 1.45 元、210N 每片 1.55 元人民幣已經大宗成交并且成交水位仍在下行。

從本周成交價格分布來看,P 型 M10 規格的成交價格為每片 1.05-1.2 元人民幣不等,國內市場由于需求急劇萎縮,實際價格僅剩 1.05-1.15 元人民幣不等;相對而言,受海外訂單支撐,出口價格仍有至多每片 1.2-1.25 元人民幣的水平。

至于 N 型硅片方面,本周 M10 183N 硅片價格博弈熱度相對平淡,主流成交價格下跌至每片 1.20 元人民幣。至于大尺寸方面,本周成交價格跳水下行,G12R 規格落在每片 1.4-1.45 元人民幣;G12N 價格也來到每片 1.55 元人民幣的價格。

從目前價格趨勢觀察,近期價格仍有機會持續探底。而區分尺寸上的趨勢也相對分明:183N 硅片價格預計短時間暫時持穩;而 210RN 部分,本周三 210RN 電池片價格已到每瓦 0.28-0.29 元人民幣水平,預期 210RN 硅片價格在成本折算下仍有機會下行至每片 1.35-1.4 元人民幣范圍;至于 210N 也預計朝向每片 1.5 元人民幣發展。短期內硅片市場價格持續悲觀看待。

電池片價格

本周電池片價格如下:182P 電池片均價下滑至每瓦 0.30 元人民幣,價格區間則為每瓦 0.29-0.30 元人民幣,當前國內對 P 型電池片的需求以散單為主,整體訂單量已大幅萎縮,目前產品主要供應海外市場,價格也預計在短期內難以產生大幅波動。

N 型電池片部分:183N、210RN 電池片本周均價分別下跌至每瓦 0.30 與 0.29 元人民幣,價格區間同步出現下滑,分別為每瓦 0.295-0.31、0.29-0.31 元,210N 電池片均價則持平于每瓦 0.31 元人民幣,價格區間為每瓦 0.30-0.31 元人民幣。

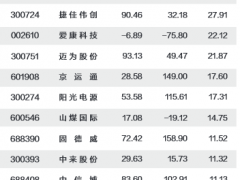

由于四月份電池片環節的高稼動率,疊加政策節點前的需求退坡已于上周開始發酵,導致近期電池片庫存逐步積累,整體供過于求也反映于本周 183N 與 210RN 的價格下跌,尤其 210RN 排產占比較高,相較上周價格跌幅已達到 12%。相對地,210N 則因供需關系相對持穩,在本周價格則暫未變動,但后續仍有下跌可能。

總體來看,在電池片廠家未大規模調整排產,需求持續萎靡的背景下,N 型各尺寸價格預期將在四月底前再度下探,整體價格水平最快須得在五月份,電池片排產順勢下降、供需失衡緩解后才有望修復,除此之外,近期價格跌幅能否收斂,也須仰賴上下游價格是否提供足夠支撐。

組件價格

四月上旬,供應鏈轉折已提前到來,鄰近在 430/531 節點,行情熱度已經開始下探,組件前期分布項目報價探高 0.78-0.8 元人民幣的水平在四月初已經快速滑落,小型分銷商也開始不堪先前囤貨,部分轉趨低價銷售的情勢。供應鏈價格將開始出現下探,集中式項目價格約落在 0.67-0.71 元人民幣、分布式項目則因需求萎縮,高價訂單減少簽單影響價格來到每瓦 0.72-0.75 元人民幣。

近期六至七月開始訂單主要以前期簽訂項目發貨為主,目前了解簽訂價格約有 0.63-0.68 元不等的價格,然而考慮高質量質量發展策略,廠家仍會試圖與終端商談執行價格、控制價格跌勢,或許采混合前期訂單發貨、或提供部分折讓等模式執行。

組件當前庫存處較健康水平,但需求仍須要觀望下半年國內集中項目啟動狀況、以及海外需求是否能如預期穩定,考慮上述因素,我們認為下半年價格波動上下震蕩幅度較難出現過往大幅度的上揚以及崩跌。

其余產品規格售價,182 PERC 雙玻組件價格區間約每瓦 0.62-0.70 元人民幣,HJT 組件價格約在每瓦 0.76-0.855 元人民幣之間,集中項目執行價格落于每瓦 0.75-0.79 元人民幣之間,前期低價訂單仍有 0.71 元人民幣的價格執行。BC 方面,N-TBC 的部分,目前分布新單價格約 0.8-0.83 元人民幣之間的水平,集中項目價格約落在 0.80 元人民幣,但受價格因素執行較少。

本周海外價格暫時穩定,本周 TOPCon 組件總體平均價格落在每瓦 0.08-0.095 美元的水平。HJT 價格每瓦 0.095-0.12 美元。PERC 價格執行約每瓦 0.07-0.08 美元。BC 方面,N-TBC 的部分,目前價格約 0.1-0.11 美元的水平。

TOPCon 分區價格,大陸輸往亞太區域價格約 0.085-0.09 美元左右,其中印度市場本地制造價格 PERC 與 TOPCon 價差不大,受中國電池片近期變動影響,近月并無變化,使用大陸電池片制成的印度組件大宗成交價格約落在 0.14-0.15 美元的水平。澳洲區域價格約 0.09 美元的執行價位,分銷分布式項目價格落在 0.09-0.10 美元之間;歐洲總體交付價格仍落 0.085-0.1 美元的水平,部分現貨訂單價格仍有小幅上升,但幅度已開始趨緩。歐洲下半年價格集中式項目價格落定 0.08 -0.085 美元左右的區間。拉美市場整體約在 0.08-0.09 美元,其中巴西市場價格 0.08-0.09 美元皆有聽聞;中東市場價格大宗價格約在 0.085-0.09 美元的區間。

美國市場價格受政策波動影響,廠家考慮 90 天的窗口觀望期,部分搶發庫存產品,甚至價格有上抬趨勢貼近 0.27-0.3 美元(DDP)。因風險規避考慮,本地產組件報價上行貼近 0.4 美元(DDP)聲量漸增。

價格說明

Infolink 公示價格時間區間主要為前周周四至本周周三正在執行和新簽訂的合約價格范圍。

現貨價格主要參考超過 100 家廠商之資訊。主要取市場上最常成交的「眾數」資料作為公示價格(并非加權平均值)、根據市場實際情況酌情調整。

多晶硅美元價格,主要反應多晶硅「非中國產地」對應的美元價格范圍,非人民幣價格換算。

電池片美元高價,PERC / TOPCon M10 尺寸電池片對應皆以「東南亞產地」電池片價格為主。

組件環節部分,人民幣價格為中國內需報價,均價以當周交付出廠價格(不含內陸運輸費用)為主。主要統計當期時間內交付的分布式、集中式項目,高低價依據市場狀態反映二線廠家、或者部分前期項目價格為主;美元價格為非中國地區的海外價格,并以 FOB 報價不含關稅,非人民幣價格換算。

微信客服

微信客服 微信公眾號

微信公眾號

0 條