公司近況

隆基股份2月23日晚間公告以現金收購寧波江北宜則新能源科技有限公司(因其子公司產能位于越南而通常簡稱為“越南光伏”)100%股權。交易完成后越南光伏三名高管股東(一致行動人)承諾起碼繼續任職至業績承諾期后2年(即2023年),且做出避免同業競爭承諾。當前簽署的是初步框架協議,交易雙方尚需進行盡職調查并完成各自公司的審批程序后,方能完成本次交易。目前雙方約定在不晚于2020年6月30日簽署正式協議,不晚于8月31日完成資產交割。

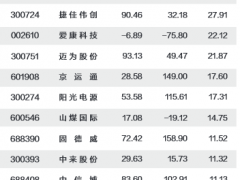

收購對價隱含8.1倍2019年市盈率,低于隆基(24.1倍)和組件企業平均(11.9倍),對隆基而言估值合理。不考慮后續的浮動對價,當前收購基準定價17.8億元人民幣,按2019年越南光伏承諾2.2億元人民幣扣非凈利潤計,隱含8.1倍市盈率,低于隆基和組件企業平均。按2019年3季度末越南光伏凈資產計隱含1.3倍市凈率,低于隆基2019E的4.9倍市凈率。此外隆基還將根據越南光伏2019-2021年累計扣非凈利潤是否達到7.12億元人民幣情況獲得業績補償或支付浮動對價。我們認為參考行業當前市場估值,此次基準定價估值水平合理,隆基2020年度約70億元的經營現金流也足以支持此次17.8億元的現金對價。

評論

7吉瓦越南組件產能,有望迅速提升隆基海外市場競爭力。標的公司生產基地位于越南,目前擁有光伏電池年產能超3GW(約相當于隆基2019年末電池產能的30%),光伏組件年產能超7GW(約相當于隆基2019年末組件產能的50%),主要生產市場主流單晶PERC產品,轉換效率約為22%,具有較強競爭力。且越南基地可規避美國針對中國光伏產品的貿易壁壘,我們認為此次收購將迅速提升隆基在海外的競爭力,實現公司2020年20吉瓦的組件出貨目標,更好把握包括美國市場在內的海外需求。同時由于隆基預計此次收購并不會影響現有國內擴產進度,伴隨電池自給率提升,我們預計2020/21年一體化盈利貢獻將超過2/3。

估值建議

由于當前僅為框架協議,尚待完成盡職調查及審批程序,交易存在不確定性,我們暫時維持隆基盈利預測不變。維持跑贏行業評級和33.5元目標價,對應20.3和17.4倍2020/2021年市盈率。目標價較當前股價有1%下行空間,當前股價交易于20.7和17.6倍2020/2021年市盈率。

風險

海外光伏需求不及預期。

隆基股份2月23日晚間公告以現金收購寧波江北宜則新能源科技有限公司(因其子公司產能位于越南而通常簡稱為“越南光伏”)100%股權。交易完成后越南光伏三名高管股東(一致行動人)承諾起碼繼續任職至業績承諾期后2年(即2023年),且做出避免同業競爭承諾。當前簽署的是初步框架協議,交易雙方尚需進行盡職調查并完成各自公司的審批程序后,方能完成本次交易。目前雙方約定在不晚于2020年6月30日簽署正式協議,不晚于8月31日完成資產交割。

收購對價隱含8.1倍2019年市盈率,低于隆基(24.1倍)和組件企業平均(11.9倍),對隆基而言估值合理。不考慮后續的浮動對價,當前收購基準定價17.8億元人民幣,按2019年越南光伏承諾2.2億元人民幣扣非凈利潤計,隱含8.1倍市盈率,低于隆基和組件企業平均。按2019年3季度末越南光伏凈資產計隱含1.3倍市凈率,低于隆基2019E的4.9倍市凈率。此外隆基還將根據越南光伏2019-2021年累計扣非凈利潤是否達到7.12億元人民幣情況獲得業績補償或支付浮動對價。我們認為參考行業當前市場估值,此次基準定價估值水平合理,隆基2020年度約70億元的經營現金流也足以支持此次17.8億元的現金對價。

評論

7吉瓦越南組件產能,有望迅速提升隆基海外市場競爭力。標的公司生產基地位于越南,目前擁有光伏電池年產能超3GW(約相當于隆基2019年末電池產能的30%),光伏組件年產能超7GW(約相當于隆基2019年末組件產能的50%),主要生產市場主流單晶PERC產品,轉換效率約為22%,具有較強競爭力。且越南基地可規避美國針對中國光伏產品的貿易壁壘,我們認為此次收購將迅速提升隆基在海外的競爭力,實現公司2020年20吉瓦的組件出貨目標,更好把握包括美國市場在內的海外需求。同時由于隆基預計此次收購并不會影響現有國內擴產進度,伴隨電池自給率提升,我們預計2020/21年一體化盈利貢獻將超過2/3。

估值建議

由于當前僅為框架協議,尚待完成盡職調查及審批程序,交易存在不確定性,我們暫時維持隆基盈利預測不變。維持跑贏行業評級和33.5元目標價,對應20.3和17.4倍2020/2021年市盈率。目標價較當前股價有1%下行空間,當前股價交易于20.7和17.6倍2020/2021年市盈率。

風險

海外光伏需求不及預期。

微信客服

微信客服 微信公眾號

微信公眾號

0 條